Berufsunfähigkeitsversicherung - für Ihre Vorsorge

Unsere Highlights:

Hohe Flexibilität

Je früher, desto günstiger

Echte und vollständige Dienstunfähigkeitsklausel

Individuell für jedes Alter

Was ist eine Berufsunfähigkeitsversicherung?

Was ist enthalten?

Leistungen

Versicherte Rente

- Sie erhalten die versicherte Rente und zahlen keine weiteren Beiträge mehr.

- Die versicherte Berufsunfähigkeitsrente zahlen wir Ihnen bereits bei Einschränkung Ihrer beruflichen Leistungsfähigkeit von 50 Prozent bzw. bei allgemeiner Dienstunfähigkeit.

- Wir zahlen Ihnen die versicherte Rente bereits bei einer voraussichtlichen Berufsunfähigkeit von sechs Monaten.

- Zahlung rückwirkend ab Beginn Ihrer Erkrankung nach sechsmonatiger Berufsunfähigkeit.

- Sie haben das Recht, Ihre versicherte Rente unter bestimmten Voraussetzungen ohne erneute Gesundheitsprüfung zu erhöhen.

- Keine Wartezeit, sofort mit Vertragsbeginn sind Sie abgesichert.

- Ihr Versicherungsschutz gilt grundsätzlich weltweit.

Berufswechsel und Umschulung

- Bei einem späteren Berufswechsel besteht keine Meldepflicht und der Beitrag bleibt gleich.

- Sie haben bei uns keine Umschulungsverpflichtung nach eingetretener Berufsunfähigkeit.

- Wir verzichten auf die abstrakte Verweisung. Sie werden also im Leistungsfall nicht auf einen anderen Beruf verwiesen, wenn sie diesen nicht tatsächlich ausüben.

Pflegebedürftigkeit

- Volle Leistung bei bedingungsgemäßer Pflegebedürftigkeit, auch wenn keine Berufs-/Dienstunfähigkeit vorliegt.

- Sie erhalten eine zusätzliche Kapitalzahlung bei erstmaligem Eintritt einer bedingungsgemäßen Pflegebedürftigkeit.

Hohe Flexibilität

-

Sie haben bei bestimmten Ereignissen die Möglichkeit, ohne erneute Gesundheitsprüfung die vereinbarte Rente zu erhöhen, z. B. nach erfolgreichem Abschluss von Berufsausbildung oder Studium, Heirat oder Geburt eines Kindes.

-

Innerhalb der ersten fünf Jahre können Sie unter bestimmten Voraussetzungen auch ohne Ereignis die versicherte Rente erhöhen.

- Sie können den Vertrag dynamisch anpassen, um Gehaltssteigerungen und Inflation auszugleichen.

- Einen Vertrag, den Sie wegen finanzieller Engpässe beitragsfrei gestellt oder gekündigt haben, können Sie unter bestimmten Voraussetzungen innerhalb von sechs Monaten wiederherstellen lassen.

- Während des Mutterschutzes oder in der Elternzeit sogar innerhalb von zwölf Monaten.

Echte und vollständige Dienstunfähigkeitsklausel

- Wir folgen bei bestehendem Versicherungsschutz der Entscheidung des Dienstherrn und verzichten auf die eigene Prüfung der Dienstunfähigkeit.

- Die Absicherung besteht während der gesamten Beamtenlaufbahn, auch für Beamte auf Widerruf oder auf Probe.

Optimal für junge Leute

Extra für Schüler, Azubis, Studenten und Berufsstarter bis zum Alter von 30 Jahren gibt es die Startphase:

- In den ersten fünf Jahren zahlen Sie 50 Prozent des vereinbarten Zielbeitrags und haben direkt 100 Prozent Versicherungsschutz.

- Erst danach steigt der Beitrag über den Zeitraum von zehn Jahren bis 100 Prozent.

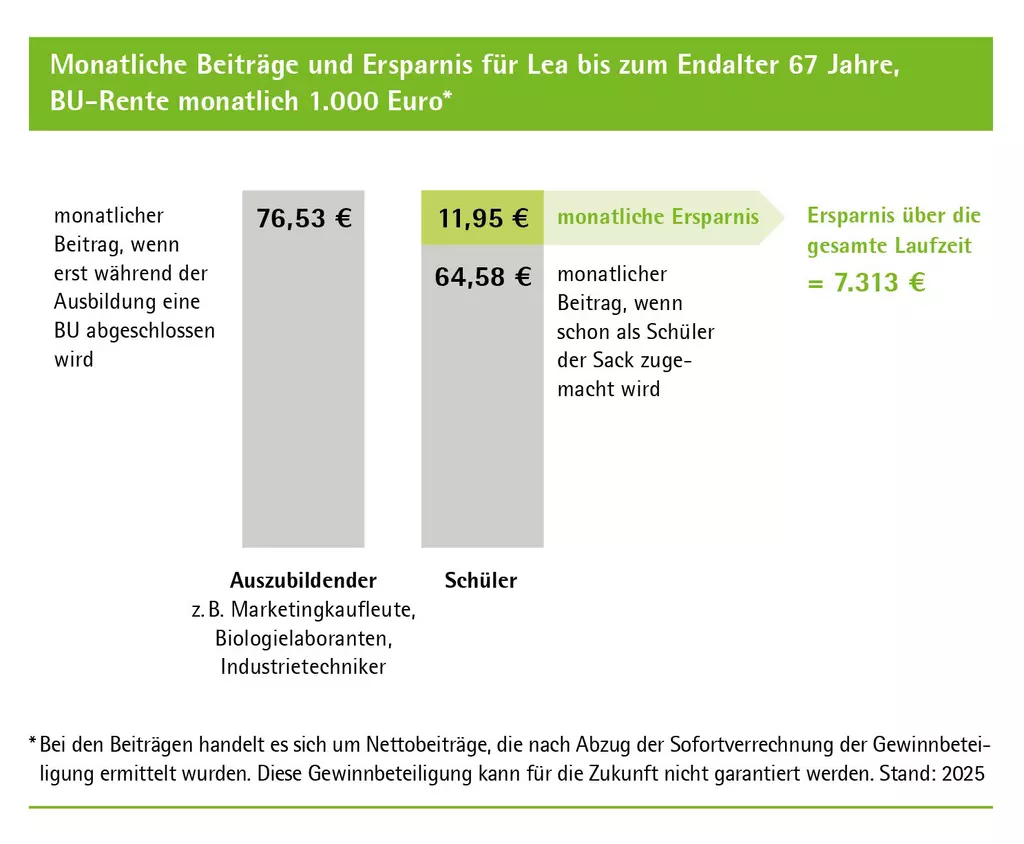

Spätestens, wenn der Schulabschluss kurz bevorsteht, ist eine BU sehr sinnvoll. Denn dann gibt es noch unsere Frühbucher-Ersparnis. Damit können Schüler sich dauerhaft niedrigere Beiträge sichern. Egal, für welchen Beruf man sich am Ende entscheidet: Der günstige Beitrag bleibt für das gesamte Berufsleben bestehen.

Ein Beispiel:

Die 16-jährige Lea geht noch zur Realschule. Nach ihrem Abschluss möchte sie eine Ausbildung zur Kauffrau für Marketingkommunikation machen. Darum schließt sie schon als Schülerin eine BU ab und spart über die gesamte Laufzeit viel Geld.

Sie suchen Ihren individuellen Preis?

In unseren LVM-Agenturen beraten wir Sie zu Ihrem Bedarf und ermitteln Ihren Preis.

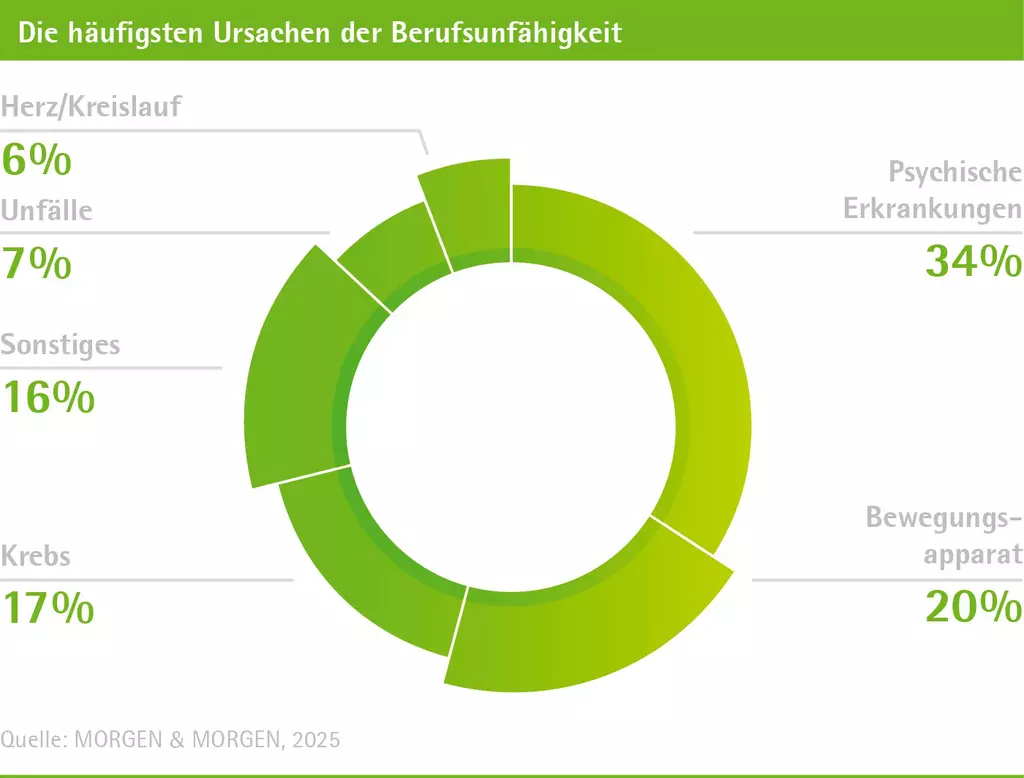

Ursachen von Berufsunfähigkeit

Wir alle merken: Die Arbeitswelt wird komplexer, der Leistungsdruck am Arbeitsplatz nimmt ständig zu, Erkrankungen führen immer häufiger zum Verlust der Arbeitskraft. Schon jetzt sind psychische Erkrankungen mit 34 Prozent die häufigste Ursache für Berufsunfähigkeit. Nur sieben Prozent der Berufsunfähigkeiten werden durch einen Unfall ausgelöst.

(Quelle: Morgen & Morgen)

Häufig gestellte Fragen

Was genau bedeutet berufsunfähig?

Berufsunfähig ist, wer wegen Krankheit, Körperverletzung oder

Kräfteverfall nicht mehr in der Lage ist, seinen zuletzt ausgeübten Beruf auszuüben.

Rund 170.000 Menschen gehen laut Angaben des Verbands der Rentenversicherungsträger in Deutschland jedes Jahr aus gesundheitlichen Gründen vorzeitig in Rente. Darüber hinaus gibt es viele, die ihren Beruf zwar nicht mehr ausüben können, aber keine Rente erhalten, weil sie die Voraussetzungen dafür nicht erfüllen.

Hintergrund: Obwohl sie aus Gesundheitsgründen nicht mehr in ihrem Beruf arbeiten können, wären sie – rein theoretisch – in der Lage, auf dem Arbeitsmarkt noch irgendeine andere Tätigkeit auszuüben. Diese Personen tauchen in der Statistik nicht auf.

Wer braucht einen Berufsunfähigkeitsschutz?

Grundsätzlich ist eine private Berufsunfähigkeitsversicherung für alle Berufstätigen sinnvoll, denn sie bewahrt im Leistungsfall vor einem finanziellen Absturz, wenn sie ihre berufliche Tätigkeit wegen dauerhafter Krankheit aufgeben müssen.

- Pflichtversicherte: Sie müssen bei Berufsunfähigkeit mit großen Einbußen rechnen.

- Auszubildende und Berufseinsteiger: Sie haben entweder noch keinen oder nur unter bestimmten Voraussetzungen Anspruch auf eine Erwerbsminderungsrente.

- Schüler oder Studenten: Sie haben über die gesetzliche Rentenversicherung noch gar keinen Anspruch.

- Selbstständige und Freiberufler: Sie haben i. d. R. keinen Anspruch auf eine gesetzliche Erwerbsminderungsrente.

Welche Leistungen bietet die gesetzliche Erwerbsminderungsrente?

Die volle staatliche Erwerbsminderungsrente beträgt gerade ein Drittel des letzten Bruttoeinkommens. Und die erhalten Sie nur dann, wenn Sie gar keine Erwerbstätigkeit mehr ausüben können. Können Sie zwischen drei und unter sechs Stunden täglich irgendeine Tätigkeit ausüben, halbiert sich die Rente! Ein Grund mehr für eine Berufsunfähigkeitsversicherung.

Wo besteht Versicherungsschutz?

Unsere Welt wird immer globaler. Der Versicherungsschutz gilt daher weltweit, egal, wohin es Sie einmal zieht.

Warum ist es sinnvoll, schon als Schüler eine BU abzuschließen?

Schüler ist im eigentlichen Wortsinn natürlich kein Beruf. Trotzdem können Schülerinnen und Schüler quasi berufsunfähig werden. Und genau aus diesem Grund haben wir Schüler als Beruf eindeutig in unseren Bedingungen definiert. Im Leistungsfall prüfen wir, ob Ihr Kind krankheits- oder unfallbedingt nicht zu seiner Schule gehen bzw. nur 50 Prozent der Zeit oder weniger am Unterricht teilnehmen kann. Zusätzlich muss ein Arzt feststellen, dass dieses mindestens sechs Monate so bleiben wird. Dann zahlen wir die vereinbarte Rente und setzen Ihre Beiträge während dieses Zeitraums aus. Es wird nicht geprüft, ob Ihr Kind alternativ z. B. eine andere Schule besuchen könnte.

Weil Ihr Kind auf Sie zählt

BU für Schüler ab zehn Jahren

Für den Sprung ins Berufsleben

Berufsunfähigkeitsversicherung für junge Leute

Downloads

Unsere Services

Die LVM in Zahlen

Unsere Produkte im Test

M & M Rating 5/2025

M & M Rating 5/2025